房导君说:为化解债务风险,在各路资金的支持下,今年或将迎来一次房企收并购浪潮。这次并购浪潮主力是央企/国企,民营房企旗下资产则是主要收购对象。

但缺少民营房企参与的收并购,决策效率或将偏低,并购市场活跃度可能大不如前。

这次并购浪潮过后,行业格局将深刻调整。房地产下半场是国资时代。

近日,招商银行与房地产企业华润置地有限公司、下属公司华润万象生活有限公司分别签署并购融资战略合作协议,并购融资额度达230亿元。双方拟在地产并购相关业务建立全面、长期和稳定的合作关系。

除招行外,浦发银行已发行房地产并购专项债券,而全国性资产管理公司(AMC)亦将“房地产市场定向拆弹”列入今年业务重点。

另据财联社记者获悉,近期金融管理部门召集几家大型AMC开会,研究资产管理公司按照市场化、法制化原则,参与风险房地产企业的资产处置、项目并购及相关金融中介服务。

有业内人士表示,当前银行等金融机构进入是对此前监管要求的落地,这将从一定程度上帮助房地产市场化解风险,亦有助于稳定房地产市场信心。亦有业内人士认为,房地产市场恢复正常秩序还需要进一步出台“稳销售”等方面的措施,让房地产市场在运转中获得改革的机遇。

多路资金入局

据证券时报,1月26日,建发地产和招商蛇口两家房地产企业分别在银行间市场成功发行并购票据。

据了解,建发地产此次成功募集资金10亿元,募集资金中4.6亿元用于并购2个标的房地产项目公司股权。

招商蛇口本次中期票据发行金额为12.9亿元,募集资金全额用于房地产项目并购,助力资金需求量高的在建房地产项目顺利完工。

市场人士指出,近期房地产企业融资等行为已逐步回归常态,合理资金需求正在得到满足,市场预期稳步改善,有助于减轻房企资金压力,提升企业运营能力,确保项目顺利完工,落实保交楼、保民生、保稳定的要求,促进房地产业健康发展和良性循环。

与此同时,1月26日,据华润置地官微消息,华润置地及所属万象生活分别与招商银行在深圳签署了《并购融资战略合作协议》,各方将就并购融资建立深度合作伙伴关系,招商银行将全力支持华润置地、华润万象生活并购业务发展。

根据合作协议,招商银行将分别授予华润置地200亿元、华润万象生活30亿元并购融资额度,专用于华润置地和华润万象生活并购业务,业务品种包括但不限于并购贷款、并购基金、资产证券化、以及基于并购相关业务需求创新的各类融资产品。

值得一提的是,华润万象生活近期在物业并购市场频频出手,先后拿下禹洲物业和中南物业。

1月20日,华润万象生活发布公告称,于公告日,买方创润发展有限公司(公司全资附属公司)与卖方订立股权转让协议,据此买方已同意收购且卖方香港彩虹物业有限公司已同意出售南通长乐全部股权;及买方已同意收购且卖方香港乐活物业有限公司已同意出售江苏中南1%股权。代价待由订约双方厘定并最终协定,但不得高于人民币22.6亿元。

江苏中南为于中国注册成立的有限公司,主要于中国从事物业管理业务。截至2021年12月31日,其由南通长乐及卖方2分别拥有99%及1%权益。江苏中南有13间根据中国法律成立的附属公司,该等附属公司于中国拥有合共142间分公司。上述附属公司及分公司主要于中国从事物业管理业务。

公司表示,目标集团于中国江苏省、山东省、浙江省及四川省等多个地区合计拥有5,147万平方米的在管面积,合约面积和在途面积共计3,941万平方米,预计五年内在管面积将达到9,000万平方米以上。

1月5日,华润万象生活有关收购一家物业服务集团(禹洲物业服务有限公司)的公告。

于公告日,该公司全资附属公司润楹(作为拟买方)与天津禹佳(作为拟卖方)就拟买卖目标的股权订立框架协议,润楹拟购买及天津禹佳拟出售禹洲物业服务有限公司的全部注册资本。

目标的注册资本为人民币5000万元,截至本公告日期已缴足。代价待由订约双方最终协定,但不得高于人民币10.6亿元。

华润万象生活称,目标集团于中国福建省、安徽省及浙江省拥有多项物业管理项目。本集团实施积极拓宽物业管理服务范围及规模的策略。收购事项将扩大本集团的服务范围,加强本集团于上述地区的物业管理组合,并透过提供更多物业管理服务获得额外收入来源。

民营地产巨头甩卖资产

一方面,国企、央企在积极筹备并购资金,另一方面,民营房企则开启“卖卖卖”模式。

据财联社昨日消息,中国奥园已成功出售多个境内外项目。境内方面,截至目前,中国奥园已经陆续转让、退出包括广东阳江、惠州,江西九江、广西浦北、福建漳州等多个项目。境外方面,目前中国香港、澳大利亚、加拿大等地项目出售已获实质性进展,有望近期公告交易,回笼资金总额约30亿元。

据澎湃新闻,据工商资料显示,融创已将其持有的杭州融澜房地产开发有限公司股权,转让予杭州房企星创置业,与此同时,融创合作方融信亦从该项目公司退出。据悉,目前杭州融澜正开发“融创融信·雅望居”住宅项目,该项目所在地块在2021年5月被融信以25.6亿元竞得,后引入融创共同开发。

值得一提的是,这是融创今年以来退出的第4个项目。对于近期频繁出售项目股权一事,融创方面表示,主流房企也在积极通过多种途径持续回血,促进资金面恢复。

据了解,自2021年10月以来,融创中国已通过股权配售、大股东借款、资产处置等多种渠道回笼资金约300亿元。

1月24日晚,刚刚抛售上海外滩核心地块的世茂集团又发布公告,以18.445亿元的价格出售了广州亚运城项目合营公司26.67%股权。世茂方面表示,预计变现出售收益约7.16亿元。出售事项所得款项中,拟将约80%用于降低负债,约20%用于一般企业用途。1月25日,收购方中海地产也对此次交易进行了公告。

公开资料显示,广州亚运城这个“巨无霸”项目从地块出让至今已有12年的历史。2009年12月,该项目由富力、雅居乐、碧桂园三家联合体以255亿的总地价竞得,曾位列“全国地王”。

根据中海地产的公告,广州亚运城总建筑面积约为585万平方米,地盘面积约为252.1万平方米。于公告日期,该项目401.6万平方米的建筑面积已开发为住宅及商业单位以及停车场,余下建筑面积约183.4万平方米仍在施工中,预期将于2025年底竣工。于该公告日期,该综合体约347.3万平方米的建筑面积(包括住宅及商业单元及车位)已出售。

根据广州房天下的数据,目前广州亚运城最新一期住宅项目售价约为2.8万/平方米,以此粗略计算世茂集团26.67%权益对应货值约137亿元,即便考虑部分商业物业(占比不到10%)价格略低的情况,世茂集团该部分权益对应货值也至少在100亿元以上。

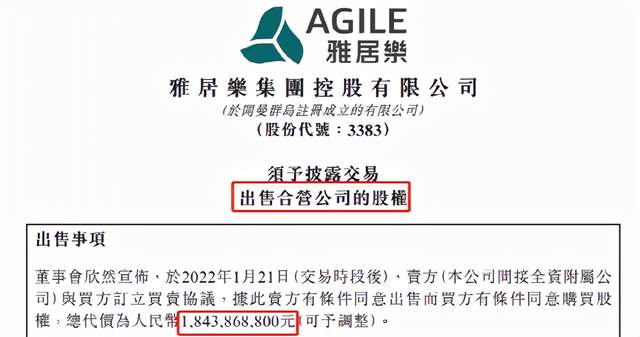

同时,1月24日雅居乐集团公告,公司间接全资附属公司广州振然投资有限公司拟向中国海外发展间接全资附属广东中海地产有限公司出售广州利合房地产开发有限公司约 26.66%的股权,总代价约18.44亿元。预期于交易完成后,公司将会录得估计收益约6.99亿元。

就在1月10日,雅居乐集团对外发布公告,2021年下半年该集团累计出售14项非核心物业。

具体看,于2021年7月1日至12月31日止期间,雅居乐已就14项非核心物业(包括酒店(含酒店用地)5宗、商场2宗、售楼部3宗、小区商业配套3宗、公寓1宗)之出售订立若干物业认购书及/或物业买卖合同,售价合计约为28亿元。其中,订金及销售款合计约11.49亿元已在2021年收取。

全国性AMC参与风险房企整体纾困

一四大AMC人士对证券时报记者表示,AMC过去在处理地产类不良资产有着丰富的经验,此次若参与风险房企的资产处置、项目并购等业务预计还是从整体纾困的角度着手,但仅凭AMC出资收购地产资产体量有限,加之AMC也有资产集中度风险的考量,预计AMC也会联合产业资本一起参与。

另有四大AMC高管对记者表示,但从AMC出资收购房企资产的业务看,如果资产标的打折力度合适,对AMC来说收购的空间还是很大的,AMC还是会按照市场化的原则评估资产标的的价值。

去年年底以来,金融监管部门频频释放政策信号纠偏房地产金融政策,力图改善房企融资环境。在近期召开的央行、银保监会年度工作会议上,两大监管部门均将“促进房地产业良性循环和健康发展”列为今年的重点工作之一。

央行表示,将稳妥实施好房地产金融审慎管理制度,更好满足购房者合理住房需求,促进房地产业良性循环和健康发展。银保监会则表示,坚持房子是用来住的、不是用来炒的定位,持续完善“稳地价、稳房价、稳预期”房地产长效机制,因城施策促进房地产业良性循环和健康发展。

行业并购规模恐难回高峰

据克而瑞分析,2021年下半年以来多家头部民营房企信用风险加速暴露,出于流动性考虑,出险房企急于打通项目股权出售渠道,市场上项目的收并购机会较多。近期监管层鼓励并购贷款、并购票据等金融工具支持收并购,从中长期来看对房企并购行为有正面的推动作用,但短期在资金面尚未完全回暖的状态下,多数优质房企收并购偏谨慎。

首先,原先市场化收购主力是民企,但目前金融机构对民企风险偏好偏低,叠加预售资金加严,民企普遍流动资金紧张。当前收购主力逐渐转变为国企,但是国企虽具备资金优势,收购意愿大但决策效率偏低,对并购推进慢,难以适应市场化并购时效性要求。以2017-2018年并购高峰期为例,中海、华润置地、金茂、绿城、远洋等国企收并购力度明显低于同梯队其余民企。国企的收并购多以政策性的重组为主,如保利与中航地产、中海与中建的重组,实现国企内部资源整合。

其次,第二三轮供地盈利空间充足,为并购方提供多样性的选择。

相较于招拍挂,收并购获得的二手项目历史遗留问题复杂,面临诸多风险,对房企整体的投资眼光、尽调和资产评估能力提出较高要求。通常上,收并购作为招拍挂拿地的替代方式,当土拍竞争激烈时,收并购现象可能频繁。而2021年第二、三轮集中供地溢价率大幅下滑,单项目利润率相对充足,优质房企对收并购的意愿可能降低,更倾向于获取土拍市场回报率容易评估的项目。

整体而言,2022年行业收并购机会比较多,整体并购规模可能呈增长趋势,但金融政策对房企收并购意愿的推动可能并不明显,并购规模也难以回到2017-2018年的峰值。并购可能呈现以下趋势:1)从收购资产包的形式转向单项资产收购,如单个优质项目或如物管等优质资产。2)联手AMC处理流动性出现问题的但潜力较大的开发项目。一般情况下AMC先对项目进行风险排除,负责不良资产的处置和重组,而房企对项目进行改造、再开发,最终推向市场变现,双方各自获得相应的收益。

本文来源:证券时报、财联社、中新经纬、中国基金报、克而瑞地产研究

--THE END--

本刊法律顾问:广东南国德赛律师事务所 谢炎燊、陈慧霞

本刊文章及图片未经许可不得转载/本刊发表文字、图片作品并不代表本刊立场观点/部分采用稿件因故无法联系作者,如有侵权请移步后台联系删除。